コラム

【令和5年最新版】会社員ができる節税対策8選

- 節税対策

会社員でも節税対策ができるのをご存知でしょうか。 会社員ができる節税対策は大きく分けて8種類あり、所得税だけでなく住民税も節税できることがポイントです。 本記事では、会社員ができる節税対策を解説しています。 中には年末調整だけでは控除できず確定申告が必要なケースもあり、必要な準備物もあわせて解説していますのでぜひ参考にしてみてください。

会社員ができる節税対策は8つ

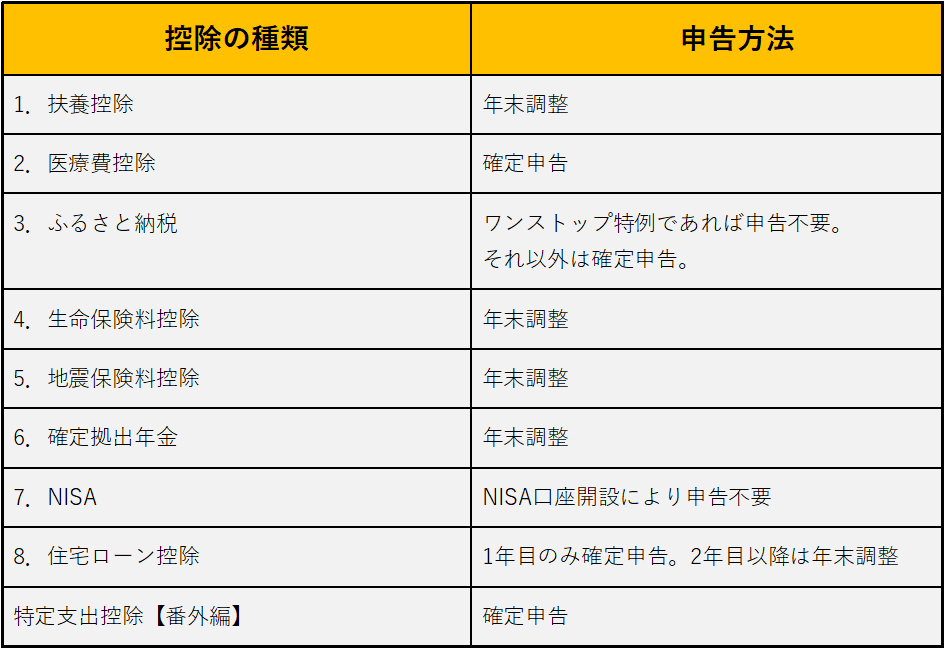

会社員が給与から徴収されている源泉所得税はいわゆる「税金の前払い」で、12月の年末調整でその1年間の適正税額を求め、多すぎる金額を還付し少なければ徴収します。 一見すると、会社員には節税対策がないかのように見えますが実際は違います。 そこで会社員ができる節税対策について、以下の表にまとめました。

扶養控除

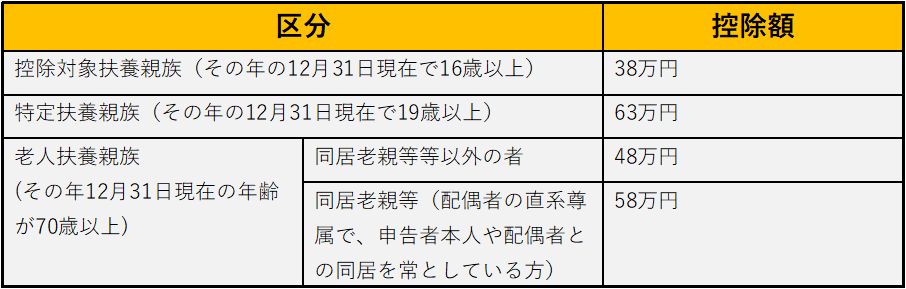

扶養控除とは、親族を扶養している際に適用できる控除です。 会社員の場合は確定申告の必要はなく、年末調整で対応できる控除のうちの一つです。 対象となる親族によって以下の控除額が適用されます。

医療費控除

自分だけではなく、家族の分も含め医療費を10万円以上支払った場合に適用できる控除です。 この控除は年末調整の対象外の控除になり、適用を受けるには確定申告が必要です。  また、医療費控除の適用を受けるためには支払った医療費が10万円以上なければ受けられませんが、そのような場合はセルフメディケーション税制の適用が受けられないか検討しましょう。

また、医療費控除の適用を受けるためには支払った医療費が10万円以上なければ受けられませんが、そのような場合はセルフメディケーション税制の適用が受けられないか検討しましょう。

ふるさと納税(寄附金控除)

応援したい自治体に寄附ができる制度で、寄付金のうち2,000円を超える部分は所得税の還付と住民税の控除が適用できます。 この控除は年末調整の対象外の控除になり、適用を受けるには確定申告が必要です。 最近では自治体の返戻品にも注目が集まり、寄附するだけではなく楽しみもある控除ですが、所得に応じた金額での寄附が必要であり、寄附をしすぎた場合には一時所得の対象になる可能性があるため、注意が必要です。 また、ふるさと納税には「ワンストップ特例」という制度があり、1年間に寄附をした自治体が5カ所以内の場合に適用でき、ふるさと納税をするときに「ワンストップ特例」を選択することで確定申告が不要になりますが、ワンストップ特例に該当しない場合は確定申告が必要です。 ただし、ワンストップ特例を適用した場合と確定申告した場合との違いとして所得税の還付有無があり、ワンストップ特例では所得税の還付がないことには注意が必要です。

生命保険料控除

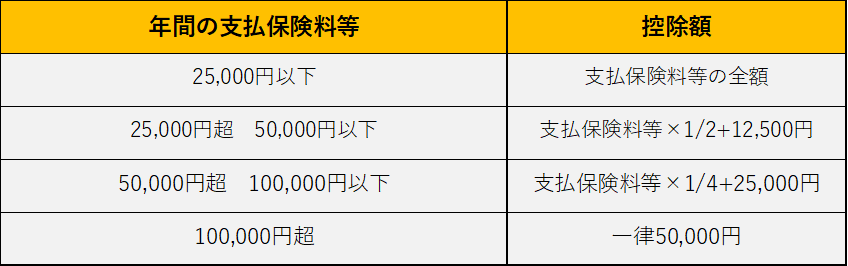

生命保険料控除は、支払った生命保険料の金額に応じて所得税の控除が受けられる控除です。 主には3種類の保険料に分類されます。 ・一般生命保険料 ・介護医療保険料 ・個人年金保険料 この内、一般生命保険と個人年金保険は新制度の保険と旧制度の保険で適用できる金額が異なります。 具体的な計算方法は次のとおりです。 【平成23年12月31日以前に契約締結した場合(旧制度)】

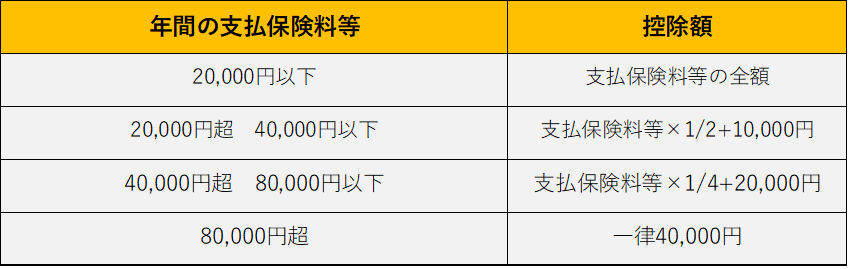

【平成24年1月1日以降契約締結した場合(新制度)】

生命保険料控除は、年末調整で適用できるため確定申告は不要です。 ただし、年末調整において漏れ等があった場合には、確定申告することで正しい控除額に修正でき、その追加で所得税の還付を受けることができます。

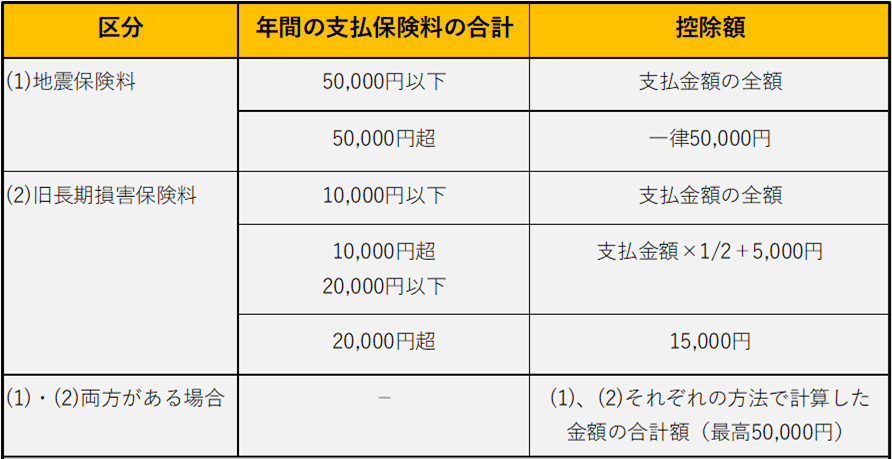

地震保険料控除

地震保険料は、損害保険料の「地震保険料」に該当する部分について受けられる控除です。 年末調整で対応できるため、確定申告は不要です。

確定拠出年金(iDeCo)

確定拠出年金は、拠出した掛け金の全額が所得控除の対象になります。 年末調整で対応でき、「小規模企業共済掛金控除」という欄に金額を記載することで節税できます。 例えば、現在会社員が掛け金として拠出できる上限月額23,000円を12カ月続けた場合、276,000円の所得控除が適用できた上で節税対策につながります。 また、確定拠出年金による所得控除は、所得税だけではなく住民税も対象になります。

少額投資非課税制度(NISA)

NISAは少額投資を非課税で実施できる制度です。 2023年までのNISAはジュニアNISAも含め終了し、1年間で120万円まで投資できますが、非課税期間は5年の制限があります。 NISA口座を開設することで源泉徴収ができる仕組み(非課税部分は源泉徴収されない)で、年末調整や確定申告は不要です。

住宅ローン控除

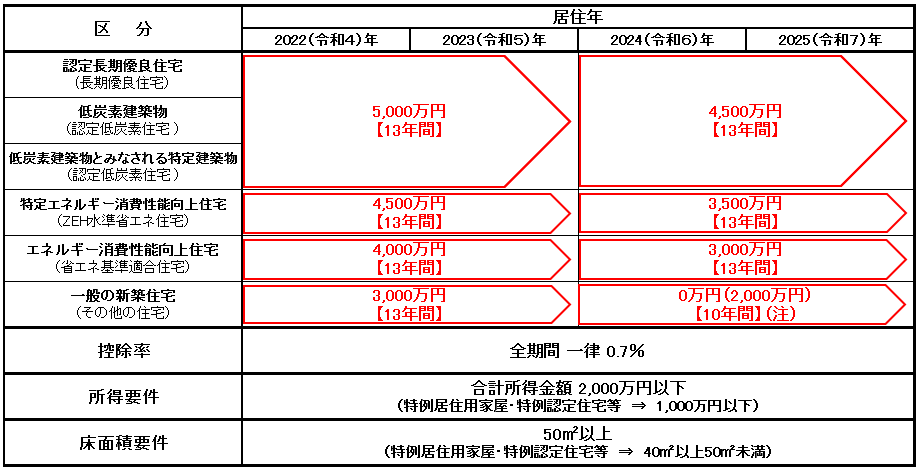

住宅ローン控除は、納税者が住宅ローンを利用して住宅を取得した場合に一定金額の所得控除が受けられる制度です。 令和5年度税制改正時点の控除額は次の通りですが、住宅ローン控除は税制改正により購入した時期により控除できる金額が異なる場合があり、適用条件も購入する住宅の種類により異なるため、売買契約書を参考に事前確認しておきましょう。

出典:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

出典:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

不明点や不安なことがあれば、売主や管理会社の顧問税理士事務所が相談を受け付けているケースもあるので、税理士に相談してみましょう。

【番外編】特定支出控除

会社員が適用できる控除であまり知られていないものが「特定支出控除」です。 特定支出控除は、以下に該当する金額が一定額以上の場合に適用できる控除です。 ただし、給与の支払者(勤め先)が認めた場合に限られます。

なお、この控除を適用する場合は確定申告が必要です。 特定支出に関する明細書および給与の支払者の証明書を申告書に添付することで適用できます。

些細なことでもご相談ください!

ジー・エフ税理士法人では、国税局、大手税理士法人、監査法人、投資会社出身の多岐に渡る業務ノウハウを蓄積した専門家による節税対策のご提案や、税務顧問による会計記帳から確定申告までトータル的にサポートしております。 節税・顧問税理士の選定・確定申告など、どんなお悩みででも結構です! ご相談ごとがありましたら、国税OB税理士が在籍するジー・エフ税理士法人へコチラからお気軽にお問い合わせください!

この事例に関連するコラム

税務調査対応・節税対策・税務リスクなど

税務課題のご相談、お問い合わせはお気軽にご連絡ください。

各分野で経験豊かな税理士が幅広い税務に対応いたします。