今の税理士事務所に対してこのような不満はありませんか?

- 会計処理のみで

それ以上のアドバイスがもらえない - 節税対策などの

アドバイスをしてほしい - 気軽な相談に乗ってもらえない、

相談しづらい - 税務・経営・資金繰りに関する情報

がほしい - 質問しても回答が遅い、連絡がない

- 組織再編など、

難しい問題への対応が弱い - 決算対策を行ってほしい

- 税務調査があった場合は

立会をしてほしい

これらの不満をすべて ジー・エフ税理士法人が解決いたします!

- お客様の

現状に寄り添った顧問対応 - 定期訪問を実施

お客様と近い

距離感で対応可能 - 経理担当者の

代わりに

常駐対応可

従業員教育も

行います - お問合せに対し

スピーディーに

返信 - 税務調査前に

入念な準備と

アドバイス - 税務調査時には

税理士が直接対応 - 決算前に

数値を想定し

節税対策を検討 - お客様の現状を把握し

ご要望に応じた

見積の提示

税理士変更に

ジー・エフ税理士法人が

選ばれる理由

国税OB税理士を含む複数税理士で対応

国税当局で課税実務に従事した国税OB税理士が直接クライアントを担当するほか、実務に精通した税理士も含め複数税理士がチームでクライアントの税務課題を解決します。

クライアントとのコミュニケーションを重視し、事業遂行上のパートナーとして様々な要望に柔軟かつ迅速に対応します。

高難易度の税務や税務調査への

対応力

国税当局、大手税理士法人、監査法人において高度な税務・会計実務の経験を有する税理士・公認会計士が多数在籍しています。審査請求や税務訴訟に精通した顧問弁護士とともに、高難度な税務案件に対応します。

各分野の専門家と連携した万全のサポート

税務訴訟に精通した弁護士や、移転価格をはじめとする国際税務、資産税などの各分野の専門家と連携し、クライアントの税務課題を一貫してサポートします。また、顧問である企業法務に詳しい弁護士、社会保険労務士、司法書士とともに、税務・会計以外の分野でもクライアントのご要望に幅広く対応します。

税理士を当法人に切り替えて成功したケース

-

企業グループが大きくなるにつれ、取引に伴う税務上の論点やリスクの影響は増大する。そのため、適切なタイミングで確認をしながら進めることが重要だが、現在の税理士はレスポンスが遅く、知識が不足していて不安を感じる。

複数の国税OB税理士が担当し、機動的に税務相談ができる体制が構築された。通常の取引に関する税務相談に加え、企業グループの組織再編、M&Aといった難易度が高くイレギュラーな取引についても、適切なタイミングで税務上の論点を確認しながら検討を進めることができ、税務リスクの整理を効率的に進められるようになった。

-

現在の税理士は流れ作業的に経理処理・申告書作成をするにとどまり、いずれくる税務調査に対して漠然とした不安を抱えている。また、積極的な節税提案がないことにも不満を感じている。

国税OB税理士が担当となり、税務上問題のある取引を事前に把握。元調査官としての知識と経験を活かし、税務調査に向けた万全の対策を講じ、大きな問題もなく調査が終了した。また、各種税額控除や金融商品の活用を提案し、実効性の高い節税対策を実現した。

-

従前の税理士の指導に従って自社で経理業務を始めたが、領収書の整理や会計入力に多くの手間がかかり、本業に専念できない状況が続いた。その負担が増大し、経営において大きなストレスとなっていた。

領収書の整理を含む経理処理を丸ごとアウトソースすることで、経理事務の手間を大幅に削減することができた。さらに、正確な月次損益を迅速に把握できるようになり、本業の課題が明確になって経営改善につなげることができた。

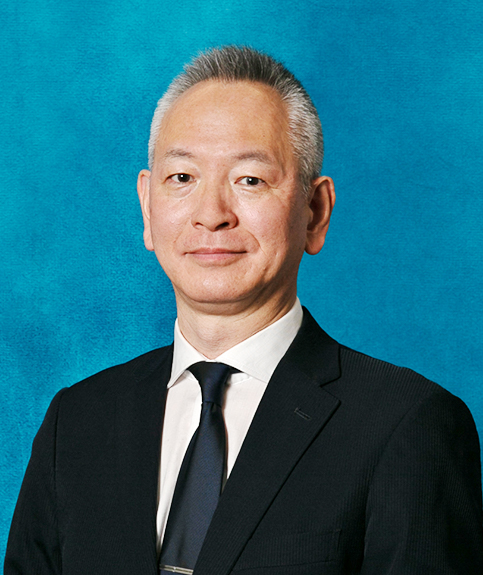

代表紹介

統括代表パートナー税理士 勝又 義雅 YOSHIMASA KATSUMATA

当法人は、大手税理士法人や監査法人、投資会社で高度かつ実践的な税務コンサルティングの実績を持つ税理士・会計士と、国税当局で課税実務に従事した税理士が多数在籍し、チーム体制でお客様をサポートしております。

税理士業をサービス業ととらえ、柔軟かつ迅速な対応で付加価値の高いサービスを提供し、組織的で丁寧なサポートを行っています。

また、職員一同、お客様とのコミュニケーションを何よりも重視し、共に課題を解決するための信頼できるパートナーとなることを目指して業務に取り組んでおります。

税理士の変更をご検討中の方は、ぜひお気軽にお問い合わせください。

- 得意分野

-

- 税務スキームの検討及び構築

- 組織再編

- グループ法人に関わる税務

- 富裕層に関連する税務業務、M&A関連業務

- 主な経歴

-

税理士法人山田&パートナーズ

株式会社ネオラインホールディングス 財務経理部

ジー・エフ税理士法人 設立

税理士紹介

国税OBパートナー税理士 林 浩二 KOUJI HAYASHI

- 得意分野

- 組織再編税制・企業再生税制

- 審査請求対応

- 税務調査対応

- 法人税全般

- 主な経歴

-

- 国税局 調査第一部 調査審理課 調査官

- 国税局 調査第一部 特別国税調査官 総括主査

- 国税不服審判所 審判部 副審判官

当法人のホームページをご覧頂き有難うございます。

当法人は様々な出自の税理士、会計士が在籍するユニークな事務所です。組織内では壁はなく活発な議論、情報共有が行われて日々研鑽しております。

国税OBというと敷居が高いイメージをお持ちかもしれませんが、全くそんなことは無く、親身になってお客様に寄り添うハートフルな対応を心がけております。

税理士として皆様のサポートできることを楽しみにしております。

国税OBパートナー税理士・米国公認会計士 會田 敏哉 TOSHIYA AIDA

- 得意分野

- 法人税、消費税全般

- 税務調査対応

- 医療法人税務

- 審査請求対応

- 主な経歴

-

- 国税局 調査部 調査部門 調査官

- 国税局 調査第一部 調査審理課 調査官

- 国税不服審判所 法規審査担当 審査官

国税OBとしての知見を活かしたコンサルティング、税務調査対応はお客様に好評を頂いております。

当法人では個人事業主から上場会社まで、様々な規模のお客様をサポートしておりますので、ぜひお気軽にお問い合せ頂ければと思います。

国税OB税理士 林 貴之 TAKAYUKI HAYASHI

- 得意分野

- 法人税務全般

- 国際取引関係税務全般

- 法人税務調査対応

- 再調査請求・審査請求対応

- 主な経歴

-

- 国税局 調査第一部 調査審理課 主査

- 国税局 調査第一部 主任国際調査審理官 国際調査審理官

- 国税不服審判所 審判第一部 訴訟担当 審査官

国税OB税理士 平野 克憲 KATSUNORI HIRANO

- 得意分野

- 法人税務全般

- 法人税務調査対応

- 1級FP技能士

- 源泉所得税関係

- 主な経歴

-

- 国税局 調査第二、三部 特別調査部門 調査官

- 国税局 調査第二部 特別調査部門 主査

- 国税局 調査第三部 調査総括課 情報技術専門官

国税OB税理士 臼井 一貴 KAZUKI USUI

- 得意分野

- 法人税務全般

- 法人税務調査対応

- 再調査請求・審査請求対応

- 財務(税務)デューデリジェンス

- 主な経歴

-

- 証券取引等監視委員会 総務検査課 検査官

- 国税局 調査第一部 調査審理課 主査・総括主査

- 国税局 調査第一部 特別国税調査官 総括主査

国税OB税理士 藤本 貴志 TAKASHI FUJIMOTO

- 得意分野

- 法人税務全般

- 法人税務調査対応

- 査察調査対応

- 源泉所得税関係

- 主な経歴

-

- 国税局 調査第四部 特別調査部門 主査

- 国税局 調査第二部 調査部門 主査

- 国税局 調査第二部 特別調査部門 主査

上記税理士の他にも、

国税OBをはじめとした

経験・実績豊富な税理士が

多数在籍しております。

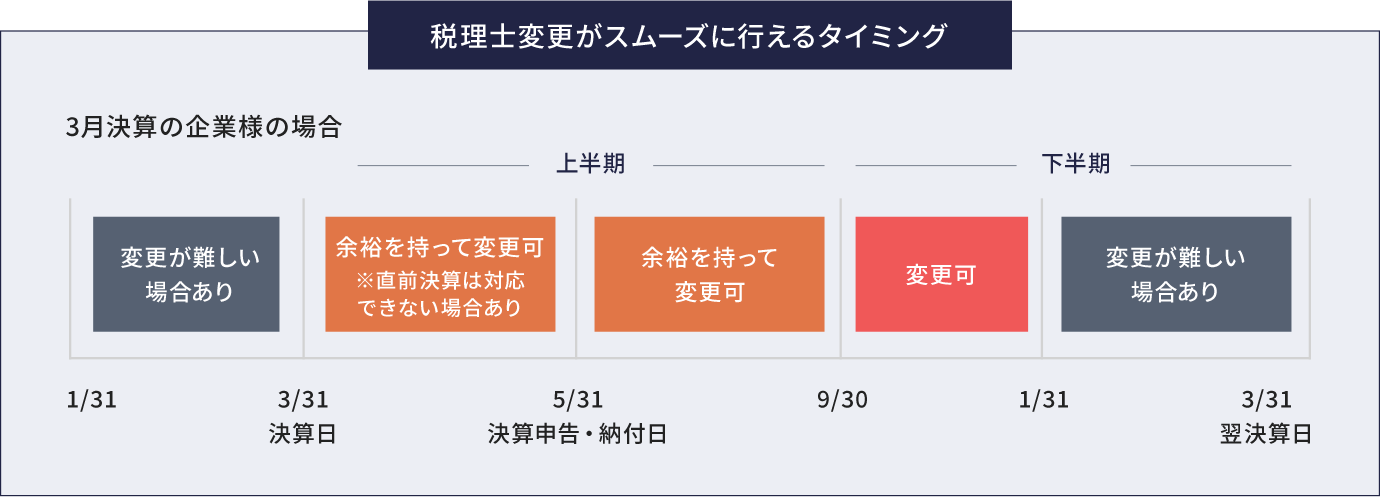

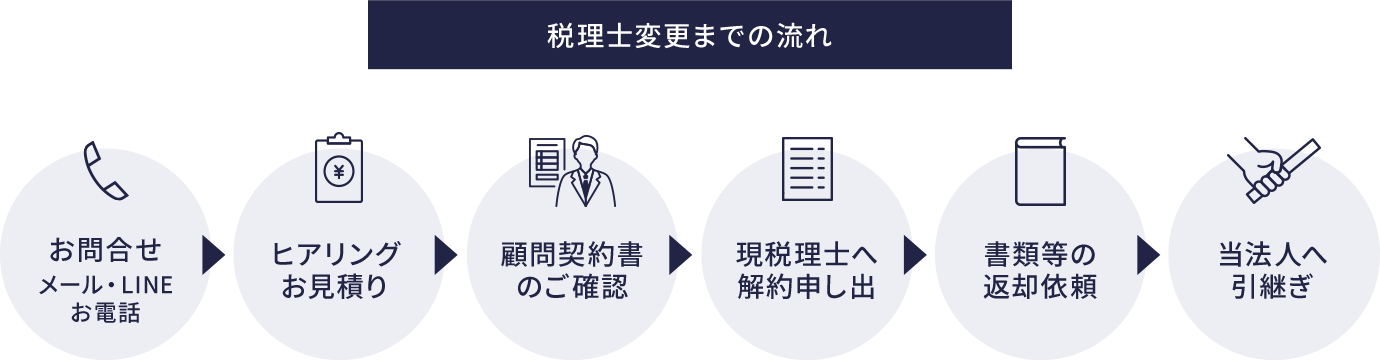

税理士変更の流れ

税理士変更はいつでも

行う事ができます!

税理士の変更は引継ぎなどの手間が大変だと思われるかもしれませんが、意外と簡単に手続きを行う事が出来ます。例えば期の途中であっても次の決算の試算表や決算書の作成・申告などを当法人で対応いたします。

ただし、決算月が近づいている場合、現在の税理士事務所で決算の準備が進んでいる可能性が高いため、最も理想的な変更タイミングとしては決算の申告・納付日以降(3月決算の場合だと6月以降)での変更が最もスムーズで理想的です。

まずはお気軽にご相談ください。お客様の状況についてしっかりと面談の上、お客様で必要な現在の顧問税理士への解約の申し出や必要書類の返却依頼の手続き方法など、ジー・エフ税理士法人ですべてサポートしながらスムーズに引継ぎいたします。

よくある質問

- Q 何社か面談、見積を取った上で税理士を決めても問題はありませんか?

- A もちろん問題ございません。複数社の面談、お見積りを取得の上、納得いくまでご検討ください。

- Q 緊急で税務相談をお願いしたいのですが対応可能ですか?

- A はい、可能です。夜間や土日も含めて国税OB税理士が迅速に対応いたします。

- Q 当社は地方にあるのですが対応してもらえますか?

- A はい、全国対応しております。拠点は東京となりますが、北海道から九州まで全国のお客様に対応しております。

- Q 顧問契約をした場合、LINEなどの連絡手段は対応できますか?

- A はい、当法人ではお客様のご相談に迅速に対応できるように全社員にLINEワークスのアカウントを付しております。また、対面、WEB会議、電話、メール、チャットワーク等様々なコミュニケーション手段に対応しております。

- Q 当社は中国資本の企業ですが対応可能ですか?

- A 当法人は中国語を話せるスタッフがおりますので対応可能です。顧問先様の中に中国ご出身の方が経営されているクライアント様も複数社いらっしゃいます。

当法人について

法人概要

- 法人名

-

ジー・エフ税理士法人(税理士法人番号 第4736号)

- 設立

-

2019年10月

- 代表者

-

統括代表パートナー 税理士 勝又 義雅

- 事業概要

-

- 税務会計顧問

- 税務調査対応

- 税務セカンドオピニオン

- 組織再編支援

- 事業承継対策

- 財務デューデリジェンス

- 遺言・相続支援

- 従業員数

-

従業員数25名(2024年8月1日現在)

(パートナー税理士4名、所属税理士6名、公認会計士2名、補助者他13名)

※案件により提携弁護士、司法書士、弁護士、税理士、会計士との協業あり - お問合せ受付時間

-

平日10:00〜18:00(土日祝日はお休みとなります)

アクセス

〒102-0093

東京都千代田区平河町2-8-10 平河町宮川ビル 5階

電話 : 03-6910-0704

FAX : 03-6910-0754

- 東京メトロ 半蔵門線

- / 半蔵門駅 徒歩8分

- 東京メトロ 有楽町線

- / 麹町駅 徒歩7分

- 東京メトロ 有楽町線・半蔵門線・南北線

- / 永田町駅 徒歩6分

税務調査対応・節税対策・税務リスクなど

税務課題のご相談、お問い合わせはお気軽にご連絡ください。

各分野で経験豊かな税理士が幅広い税務に対応いたします。