コラム

わかりやすい相続税申告書の書き方を解説!

- 相続税

相続は誰にでも必ず起こるものではありますが、申告書を書いた経験のある人はそれ程多くありません。 財産を相続した人の大半は相続税の申告をする必要がないことが多いですが、中には申告が必要であるにも関わらず気づかないうちに申告漏れになってしまうこともあります。 本記事では、相続税の申告書を作成することになった人を対象に申告書の書き方を出来るだけわかりやすく解説してみたいと思います。

相続税申告書とはなに?

相続税の申告書は、第1表から第15表まであり、それ以外にも付表や別表などがあります。 第1表から作成していくことも出来なくはありませんが、作成する順番を変えるともっと早く書き終えることができます。 また、第15表までのすべてを作成する必要はありません。 ご自身の相続の状況に応じて必要なものだけを作成していけば十分です。 相続税を納税する必要がある人は申告書を提出しなければなりませんが、相続税が0円の場合でも申告しなければならないことがあります。 具体的には、以下のどれかの該当する場合は相続性の申告書を提出することになります。 ・相続財産の合計が基礎控除を超えている場合 ・税額控除や特例などを用いると納税額が0円になる場合

相続財産の合計額が基礎控除を超えている場合

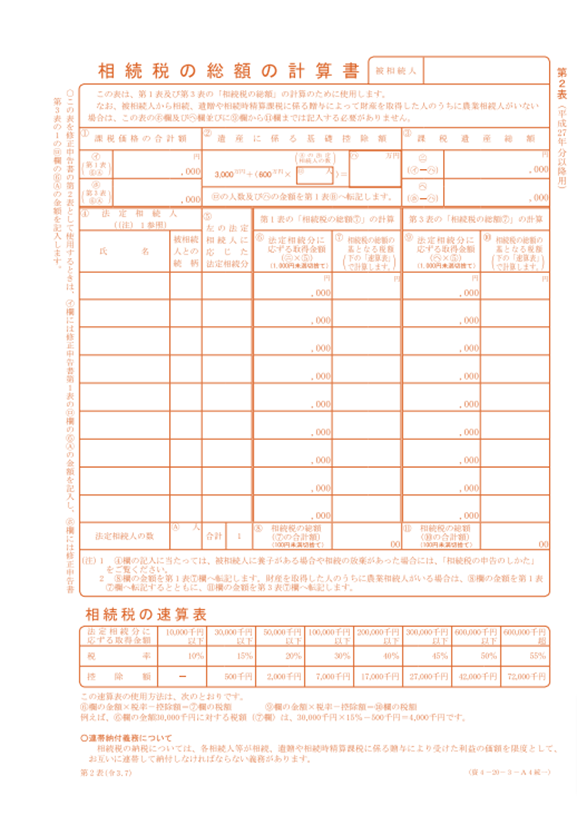

相続税には基礎控除というものがあり、相続財産の合計額から控除(=引くこと)することが出来る金額のことをいいます。 相続税の基礎控除の金額は、以下の算式で計算します。 ・相続税の基礎控除=3,000万円+(600万円×法定相続人の数) 例として相続人が3人であれば、相続税の基礎控除は3,000万円+(600万円×3人)=4,800万円となります。 つまり、相続財産の合計額(正確には課税価格の合計額)が4,800万円を超える場合は相続税の申告書を提出することになります。 なお、被相続人が相続時精算課税制度を用いて生前贈与を行った場合は、相続財産の合計額にこの生前贈与分も加えて計算を行います。

控除や特例などを用いると納税額が0円になる場合

相続税には、相次相続控除や小規模宅地等の特例、配偶者の税額軽減のように相続税額を減額することができるさまざまな制度があります。 これらの制度を使った結果税額が0円になったとしても、相続税の申告書を提出しなければなりません。

相続税申告書を作成・提出するための手順

はじめに、相続税申告書の作成手順をざっくりとみてみましょう。 相続税申告書を作成・提出するためには、以下の手順で申告書を作成していきます。

1.遺産分割協議書を見ながら相続財産を記入する

遺産分割協議書などを参考に、相続財産を申告書に記載していきましょう。 具体的には、相続税申告書の第9表から第15表のうち、該当する部分を記入します。

2.相続税の総額を計算する

次に、相続税の総額を計算します。第2表で、法定相続分で相続したものとして各人の相続税を算出し、それを合計して相続税の総額を計算します。

3.各種控除を計算し、相続した財産に応じて税額を按分する

最後に、第4表から第8表で該当する控除や税額軽減などを計算し、各相続人の相続税額に反映させます。 なお、各人の相続税額は相続税の総額を財産の相続分で按分して計算します。

相続税申告書の書き方を具体例で説明

では実際に、どのような手順で申告書を作成していくのかを以下の例を参考に見てみましょう。

なお、財産はすべて配偶者が相続するものとします。 また、自宅は配偶者が相続するため小規模宅地等の特例と配偶者の税額軽減の適用を受けることとします。

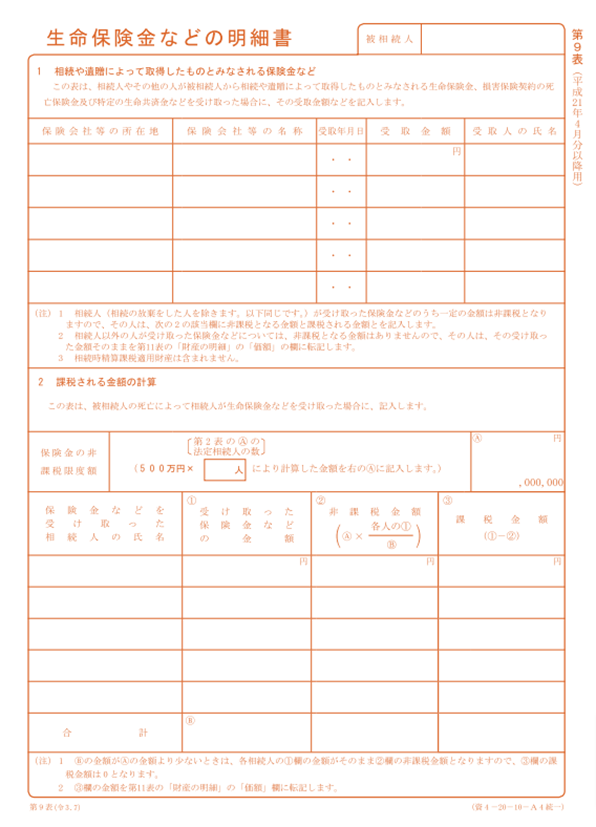

手順① 相続税申告書第9表を作成する

生命保険金を受け取った場合は、相続税申告書の第9表に、いつ、誰が、どれだけの金額を受け取ったのかを記載します。 なお、生命保険金などの受け取りには非課税限度額が設けられているため、500万円×(法定相続人の数)を超えない金額であれば課税されることはありません。 ちなみに設例の場合は、生命保険金の課税金額は以下のようになります。 ・生命保険金の課税金額=3,000万円-(500万円×3)=1,500万円

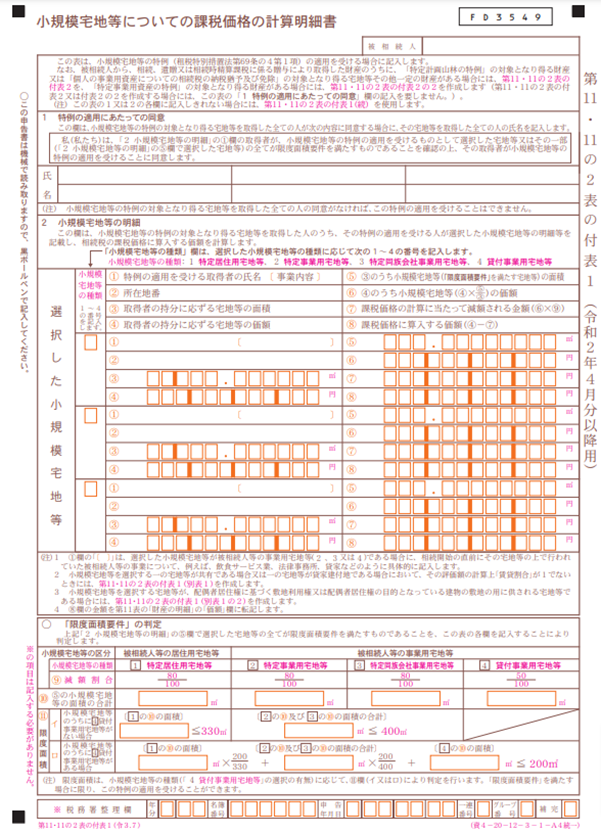

手順② 相続税申告書第⒒・11の2表の付表1を作成する

被相続人の住んでいた自宅を生前一緒に住んでいた配偶者が相続する場合は、その土地の評価額を80%減額することが出来ます。 これを「小規模宅地等の特例」といいます。 この特例を受けるために第11・11の2表の付表1を作成します。 申告書には土地を相続した配偶者の氏名、土地の詳細(地番や面積、評価額)などを記載し、次いで減額すべき金額を計算して最後に課税価額を算出します。 なお、設例の場合2,000万円×80%=1,600万円が減額されるため、自宅土地の課税価額は2,000万円-1,600万円=400万円となります。

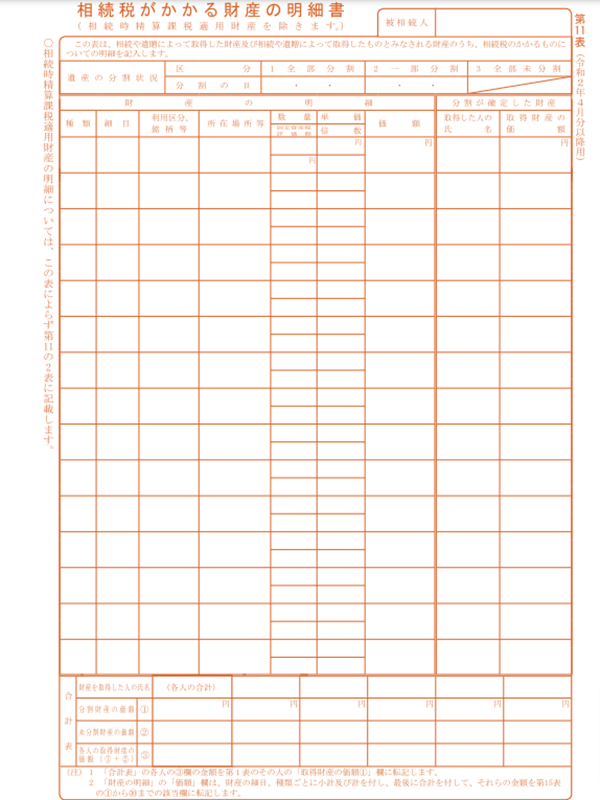

手順③ 相続税申告書第11表を作成する

生命保険や死亡退職金などのみなし財産も含め、すべての相続財産の内訳を第11表に記載をします。 財産の種類や金額はもちろんのこと、誰がどれだけ相続したのか記載します。

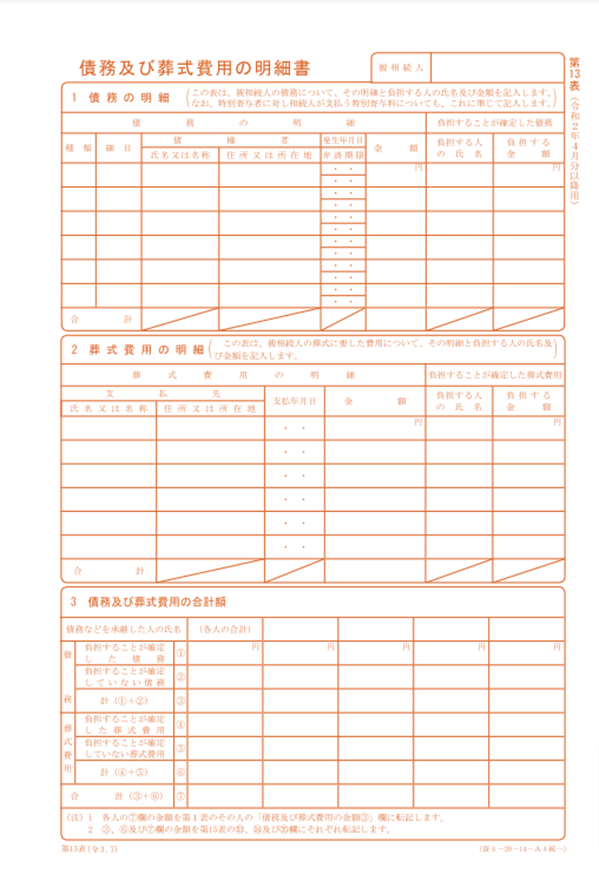

手順④ 相続税申告書第13表を作成する

医療費の未払いや葬儀費用などの債務がある場合は、第13表に記載します. 具体的には、それぞれの債務の金額とそれを相続人の誰がいくら負担したのかを記載します。 また、亡くなった方が事業を営んでいた場合は、準確定申告による所得税の金額なども記載します。なお、設例の場合であれば葬儀費用100万円を記載します。

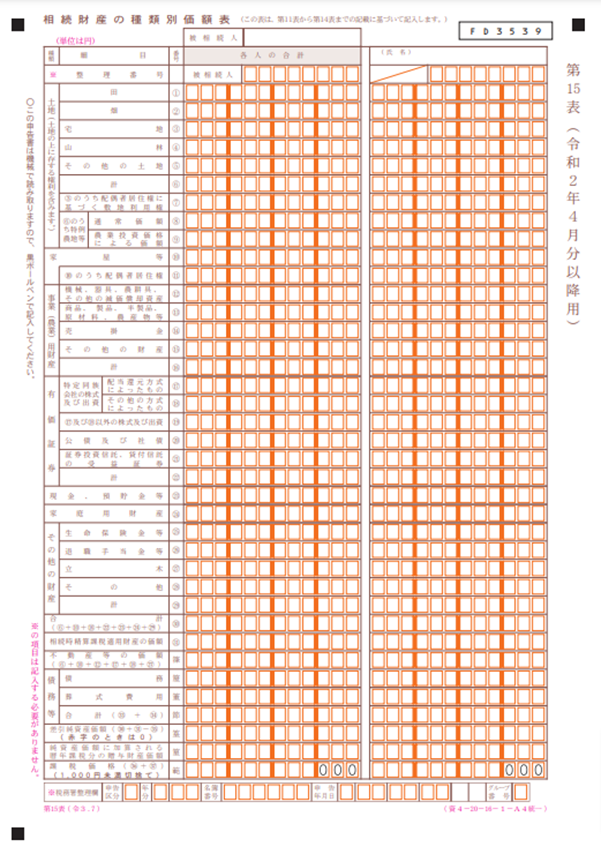

手順⑤ 相続税申告書第15表を作成する

第11表に記載した相続財産の金額と第13表に記載した債務の金額を、第15表に相続人ごとに集計していきます。

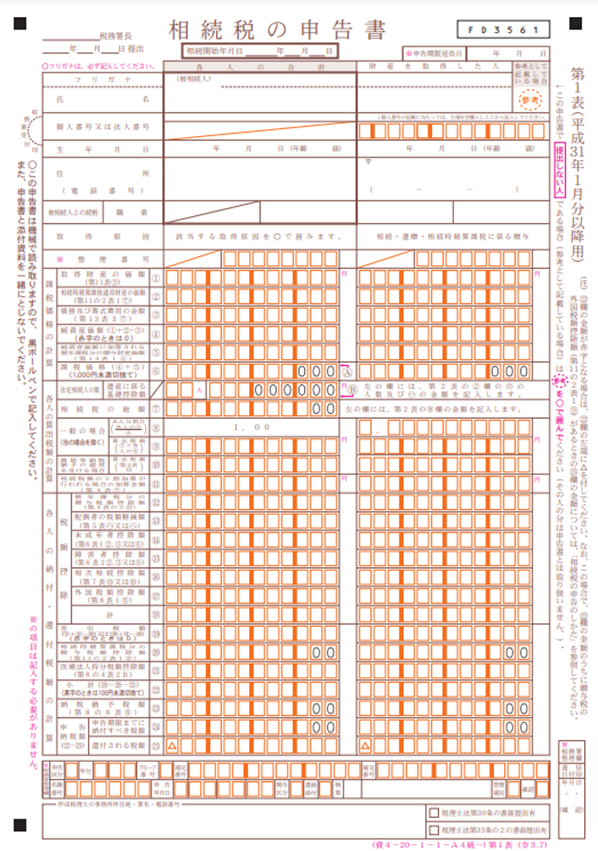

手順⑥ 相続税申告書第1表

第15表で相続人ごとに集計した金額を、第1表の上部にある課税価格の計算の部分に転記していきます。

手順⑦ 相続税申告書第2表

第2表で相続税の総額を求めます。 まず、第1表で求めた課税価格の合計額から基礎控除を引いて課税遺産総額を求めます。 これを、法定相続分で相続したものとして各人の相続税額を算出し、最後に相続税額を合計して相続税の総額を求めます。

手順⑧ 相続税申告書第1表へ戻る

第2表で求めた相続税の総額を第1表に転記し、それを実際に相続した財産の額に応じて各相続人で按分していきます。 今回の設例の場合は配偶者がすべての財産を相続するため、財産を相続しない長男や次男には相続税がかかりません。

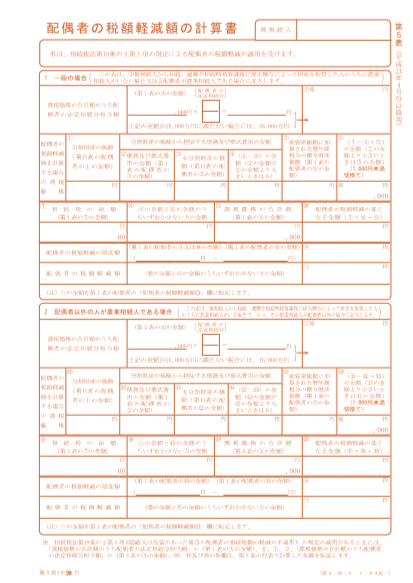

手順⑨ 相続税申告書第5表

配偶者が財産を相続する場合は、1億6千万円もしくは配偶者の法定相続分のどちらか多い金額までは配偶者に相続税はかかりません。 これを配偶者の税額軽減といい、適用を受けるために第5表を記載します。 なお、第5表に記載すべき内容は既に作成済みの申告書から転記するだけですから、特に難しいと感じる部分はありません。 ちなみに設例の場合は、全財産を配偶者が相続しても1億6千万円に満たないため、配偶者の税額軽減の適用を受ければ相続税は0円となります。

手順⑩ もう一度相続税申告書第1表へ戻る

最後に、第5表で求めた配偶者の税額軽減の金額を第1表に転記して各人の納税金額を算出します。設例の場合は最終的に全員が0円となります。 したがって設例の場合は相続税を納税する必要はありませんが、申告書は作成して期限内に提出しなければなりません。 ここまでの手順をざっくりまとめると、以下のようになります。 1.相続財産や債務を書く 2.それらをまとめる 3.法定相続分で相続したと仮定して相続税の総額を求める 4.実際に相続した財産に応じて相続税額を按分する 相続税の申告書の作成手順は一見すると複雑ですが、実はこの4つの行程だけだったりします。

作成時の注意点と申告期限

最後に、申告書作成時の注意点と申告期限について解説します。

申告書作成時の注意点

相続税申告書を作成するにあたり、注意すべき点は無数にあります。その中でも特に注意すべきなのが以下の3点です。 ・相続財産の漏れがないか ・控除や特例などの要件を十分に満たしているか ・複雑な場合はプロに任せる

相続財産の漏れがないか

被相続人の財産には、被相続人の死亡日前3年以内に行なわれた暦年贈与や、名義は違っても実質的に被相続人の預金などがあれば加えなければなりません。 これらが漏れてしまうと、税務調査で通常よりも多い加算税の追徴などのペナルティを受けてしまうため、慎重に調べましょう。

控除や特例などの要件を十分に満たしているか

小規模宅地等の特例や配偶者の税額軽減などの適用を受けるためには、その成立要件のすべてを満たしておかなければなりません。 万が一要件を満たしていない場合は適用が受けられなくなるため、事前にしっかりと確認しておきましょう。

複雑な場合はプロに任せる

相続税は一歩間違えると莫大な金額を納税することになりかねないため、申告書の作成は慎重に行わなければなりません。 明らかに申告する必要がない場合や、申告書の内容自体がシンプルな場合は特に問題はありませんが、多額の納税額が生じる場合や土地のように評価の難しい財産が多く含まれている場合は、迷うことなく税の専門家である税理士に依頼するのが吉です。

相続税の申告期限

相続税の申告書は、被相続人が亡くなった翌日から10ヶ月以内に被相続人が亡くなった時の住所を管轄する税務署に相続税の申告書を提出しなければなりません。 これを過ぎてしまうと、「無申告加算税」という追徴課税や、これまで解説した「配偶者の税額軽減」などの特例の適用ができなくなる場合があるなどのペナルティを受けてしまいます。

まとめ

相続税申告書の作成は敬遠されがちですが、資料を集めて時間をじっくりと掛け、手順を間違えずに作成していけば決して不可能ではありません。 近々相続税の申告書を作成する予定のある方は、ぜひ本記事を参考に挑戦してみて下さい。 ただし、相続税にはさまざまな特例や控除があるため、それらを上手く組み合わせると節税をすることが出来ます。 したがって、このような可能性がある場合は、税理士に依頼して節税をしてもらうことをお勧めします。 ジー・エフ税理士法人では、相続税に特化した税理士や国税出身OB税理士が在籍しております。 相続税申告に関するサポートから節税スキームの構築、必要に応じて国税OB税理士による国税当局目線でのダブルサポートを行っております。 相続税の申告に不安をお持ちであったり、節税スキームを構築できる税理士をお探しの際はお気軽にコチラまでお問い合わせください!

この事例に関連するコラム

税務調査対応・節税対策・税務リスクなど

税務課題のご相談、お問い合わせはお気軽にご連絡ください。

各分野で経験豊かな税理士が幅広い税務に対応いたします。