コラム

【相続税申告の税理士費用と料金の相場】失敗しない税理士の選び方

- 個人相続

- 相続税

人が亡くなって相続が発生すると税務署への相続税申告が必要になります。 しかし、相続税申告は複雑な手続きが伴い事前に色々な調査や書類の作成が必要です。 もちろん相続人個人で相続税申告をすることはできますが、手間と時間がかかり、仕事のかたわら手続きを進めるのは簡単ではありません。 そこで、税の専門家である税理士に相続税申告を依頼することも視野に入りますが、税理士といっても税の世界は広く、全ての税理士が相続税の知識や実務に強いわけではありません。 さらに、相続税申告は手続きが複雑なので経理・記帳業務などより費用がかかるため、税理士選びに失敗すると手続きが上手く進まず、せっかくかけた費用も無駄になるリスクもあります。 本記事では、相続税申告に係る税理士費用と料金の相場や失敗しない税理士の選び方についてを解説します。

相続税申告を経験していない税理士が多い理由

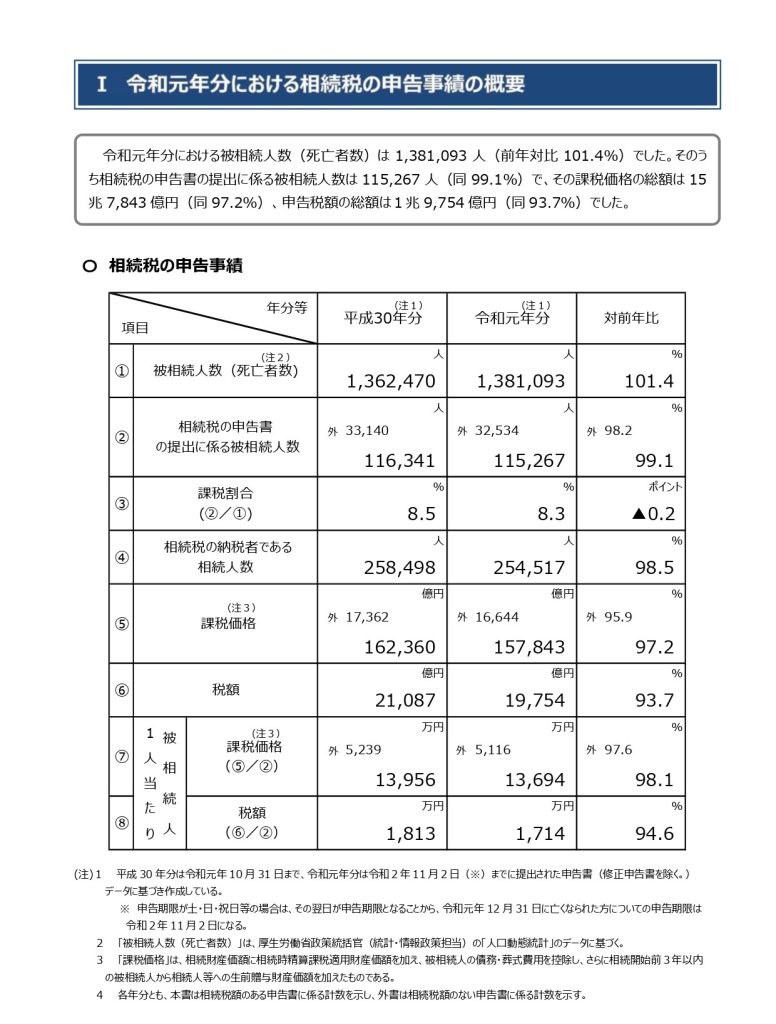

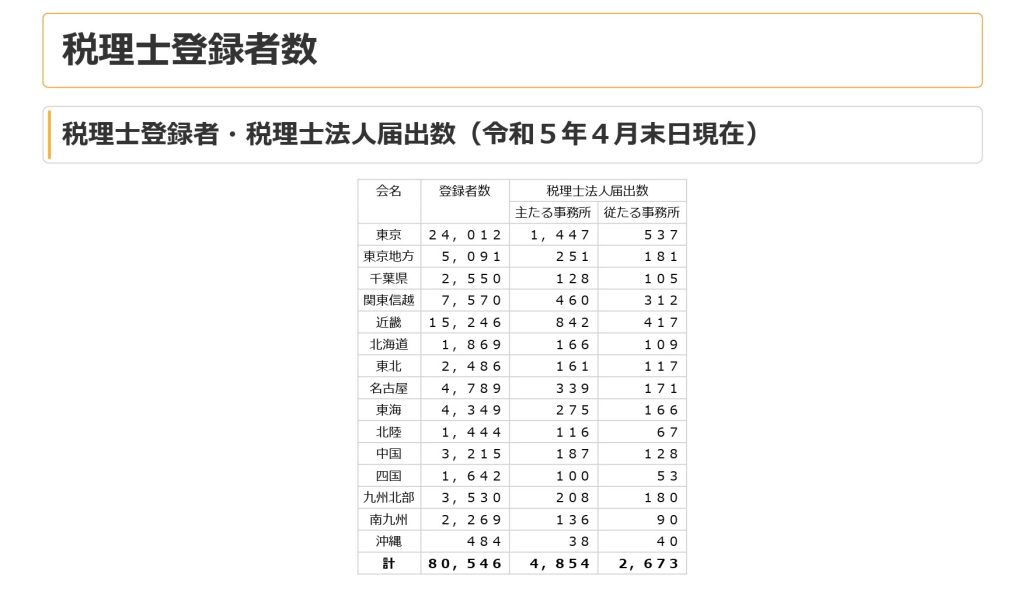

驚くことにほとんどの税理士は、税の専門家にも関わらず相続税申告の実務を経験していません。 まずはその実態からみていきましょう。 国税庁の令和2年12月に出された「令和元年度分相続税の申告事績の概要」での相続税申告数を登録税理士数約8万人で割ってみると、なんと1年間に1名の税理士がおよそ1.8件の相続税申告しか取扱いしていない実態が浮かび上がってきます。

つまり、税理士が長年税理士業務を行なっていても相続税申告の経験が全くないという方が極めて多くいるという実態があります。 その上、相続税法は税理士試験の必須項目でないので、相続税法を避けて他の税法で受検される方も多くいます。 そうなれば自ずと相続税申告に強い税理士は数が限られてくるということが分かってきます。

相続税申告を税理士に依頼した方がよい理由

相続税の申告は個人でもできます。 必要な書類を集めて相続税申告書とともに税務署に提出すれば税務署は受付してくれますが、おすすめはできません。 主な理由は次の3点が挙げられます。

相続税の申告期限に間に合わない場合がある

被相続人が亡くなった翌日から10ヶ月以内が相続税の申告期限なので、相続人が個人で手続きしても仕事の傍らとなると、意外と早く期限が迫ってくるので間に合わなくなることも多くなります。

相続財産の確定や評価が難しいケースが多いがある

被相続人の財産に色々な物件が含まれていると、どれを相続財産とするか確定が難しい上に、財産に土地や非上場の株式等が含まれていると、その評価も専門家の助けなしには正確にできません。

相続人確定に時間がかかるケースがある

複雑な家族関係先ほど相続人確定に時間がかかるので、これも個人では対応しきれない場合が多くなります。 このように相続税申告は前段の準備でも大変なので、手続きは個人で進めるより税理士に依頼した方が結果として対応は早く進みます。

2.相続税に強い税理士の見極め方

ではその相続税に強い税理士はどのようにして見極めたらいいのでしょうか? 以下の2点を基準に選んで下さい。

HPで相続税に強いことをアピールしている税理士を選ぶ

まずネットを検索して、自社のHPで相続税に強いことをアピールしている税理士を選ぶようにしましょう。 その際、HPの業務に相続税の取扱いを表示していない税理士事務所や税理士法人は最初から除外するようにして下さい。 また相続税に強いことをアピールしている税理士を選ぶ際にも、すぐに特定の税理士と契約するのでなく、複数の税理士とコンタクトを取って費用・料金について相見積もりを取るよう心がけておきましょう。 費用・料金については以下で詳しく解説しますが、税理士によって色々な料金体系があります。 料金体系や相場を詳しく知ってからでも税理士を選ぶのは遅くありません。

相続税申告は複雑なので、取扱い実績のある税理士を選ぶとともに税理士の人柄・話しやすさにも注意

税理士の中でも相続税に強いことや取扱い実績の数をアピールしている税理士を選ぶことは利用者に取って最も重要なことですが、もう一つ大事なことは、税理士の人柄や誠実さ、話しやすさにも注意して選んで欲しいということです。 相続税申告は複雑な手続きが伴いますし、自分のプライベートを税理士にさらけだす行為でもあるので、何より対応する税理士に誠実さや相談しやすさが必要です。 そもそも信頼が持てない相手に自分のプライベートなどさらしたくないですよね。 そういう意味でも税理士の人柄も税理士選びには重要な点なのです。

3.相続税申告時の税理士費用・料金の相場一覧表

続いて相続申告時の税理士費用・料金の相場について説明します。 まずは相続申告の取扱いを税理士事務所ベースで行なっている先の費用・料金について、相場比較のために、ネットからHPに公開している先から3事務所抜粋して一覧比較してみました。 以下がその一覧表ですのでまず表全体をご覧になってみて下さい。 上段が基本報酬、下段が加算報酬となっています。 基本報酬、加算報酬等に関して詳しくは一覧表の下で解説しています。

相続税申告時の税理士費用・料金の相場一覧(税理士事務所)

[table id=26 /]

税理士事務所の料金相場について

相続申告時の税理士費用・料金については税理士によって報酬の決め方もいくつかあります。 そのうち代表的な報酬方式は、上記のように「相続財産の総額をいくつか段階に分けて、各々に報酬額を決定」した上で、相続する土地の数や相続人数などで「加算報酬」を追加していく方式です。 さらに上記の加算報酬以外にも、別途現地調査したり、手続き後に相続税申告に係る税務署調査があった場合、税理士として立ち会いするときにその費用が加算されたりします。 相続申告時の税理士費用・料金については、以下のような項目で費用がかかってきます。

■基本報酬

繰り返しになりますが、基本報酬とは、「相続財産の総額を何段階かに分けて、それぞれの報酬額を税理士が独自に決定する」報酬体系のことです。 以前は旧税理士報酬規定があり、税理士の報酬に関しては全国一律で決められていましたが、その後この規定は廃止・自由化され、税理士法人や税理士事務所がサービス内容に応じて独自に報酬を決められるようになりました。

■評価加算報酬

評価加算報酬というのは、基本報酬とは別に、相続財産のうち個別に評価が必要な財産について税理士が評価を行なう際にかかる料金のことです。 専門的な立場から評価が別に必要な財産としては土地や非上場株式があります。 土地は一物四価といわれるほど様々な評価方法がある上に、その土地の立地や形状によっても評価額がかなり変わります。 非上場株式とは株式市場に上場していない株式のことで、日本の中小企業の株式はほとんどがこの非上場株式です。 非上場株式の評価についても個別株式で専門家の判断が必要なので別途費用がかかります。 さらに加算報酬項目のひとつに相続人の数があり、数が増すごとに手続きが煩雑になるので、これも費用加算の対象です。

■調査実費

相続税申告に際して、ケースによって税理士や連携したその他の士業が現地に出かけて調査が必要になることもあります。 そうなると宿泊費や交通費などもかかるので別途「調査実費」が請求されますし、税理士が戸籍謄本や金融機関残高証明書等の必要書類を代行して取ればそれは「資料取得代行手数料」として請求されます。

■その他の加算報酬

その他の加算報酬にはたとえば相続税の「税務調査立会料」があります。 税務申告が終了したからといって税務調査がないわけではありません。 相続税申告は税務調査を受ける項目の中で最も頻度が多い項目のひとつであり、申告後に税務調査を受けるリスクはあります。 その際、担当した税理士が立ち会いしてくれれば相続人も安心ですが、当然費用がかかり報酬は日当5万円程度と考えて下さい。 他には、たとえば「相続税申告期限3ヶ月以内の緊急案件対応料」というのもあります。 相続税の申告期限は被相続人の死亡の翌日から10ヶ月以内ですが、諸般の事情で手続きがなかなか進まず期限3ヶ月以内で税理士に依頼したときには、税理士も他の仕事を後回ししてでもその処理を急がなければならずミスもできないため負担が大きくなります。 当然その緊急対応や精神的負担度によって報酬が追加して請求されるのです。 (料金相場としては、報酬総額の20~50%程度加算) その他にも、相続税を金銭でなく物納した場合には、それにかかる書類作成が煩雑になるので、別途報酬が加算されます。 一般的に税理士の相続税申告時の料金相場は、遺産総額の0.5~1.0%が適正といわれていますが、かといって1.0%以上の税理士が高すぎるわけでもありません。 それはこれまで説明してきたように、上記のような様々な加算報酬があるからです。 報酬額の是非を見る際には、このように細かく内容を分けて見て、それぞれ適正かどうか判断するようにして下さい。

3.大手の料金比較表

次は大手の相続税申告時の税理士費用・料金比較です。 ネットで料金を確認できる税理士法人から、ランダムに3社取り上げて、税理士事務所同様、料金を横断比較してみました。

大手の相続税申告時の税理士費用・料金比較(税理士法人)

[table id=28 /]

税理士法人の料金相場について

税理士法人の料金相場について説明します。 ただし各種の料金項目については、前章(税理士事務所の項)で詳しく解説しているので、ここでは税理士事務所との料金比較や傾向、税理士法人の料金相場の特徴など述べるだけにします。

相続税申告に係る報酬については税理士法人と税理士事務所に大きな料金差があるわけでもない

結論から先に述べると、相続税申告に係る報酬については、大手である税理士法人と税理士事務所に大きな料金差があるわけでもありません。 比較的軽微だと捉えています。 (ただし規模の大きい税理士法人の方がスタッフ数も豊富で、税理士事務所に比べてその処理能力の高さからやや割高にみえます) またその料金差が比較的少ない理由ですが、各税理士法人・税理士事務所が料金を決めたベースが旧税理士報酬規定にあったからだと判断しています。 旧税理士報酬規定はすでに廃止されており現在料金については自由化されていますが、旧規定でも遺産総額による報酬額は決められており、それを旧規定から一部抜粋してみると以下のような結果になります。 ▪遺産総額5000万円未満…30万円 ▪遺産総額7000万円未満…45万円 ▪遺産総額1億円未満…70万円 いくら旧規定を撤廃して税理士独自に料金を決めろといっても、参考となる基準がなければなかなか料金は決まりませんよね。 そこで料金の自由化以後、各税理士法人・事務所も旧規定をベースに、さらに競争も意識して決めた結果、現状のような料金テーブルになったと推測しています。 総じて旧規定より料金相場が下がったように見えるのもこの自由化と競争の結果だと捉えています。

4.相続税に強い税理士を選ぼうと思ったら料金だけで比較してはいけない

料金相場に関して詳しく説明してきましたが、この章では、相続税に強い税理士を選ぶとき、その料金だけで比較してはいけない理由を2つ解説します。

税理士により顧客の相続財産の規模によっては申告時の納税額が100~1000万円単位で変わってしまう

相続税申告においては担当する税理士は極めて高度な判断力と実務能力が要求されます。 税理士といってもそれは資格取得者という意味で、税の処理に関して万能を意味するわけではありません。 税理士として勉強してきた税法の範囲や実務経験で得手不得手が当然あります。 相続税申告を行なう際にも、相続税に強い税理士なら、利用できる特例や控除を最大限使ってできるだけ相続税を余分に払わないよう工夫してくれます。 しかしこれを相続税に強くない、あるいは全く知らない税理士に委託してしまうと、相続財産規模によっては数百万円から一千万円以上も余分に税金を払ってしまう結果にもなりかねません。 これが税理士を報酬の安さだけで選んではいけない理由のひとつです。

相続税に強くない税理士に申告処理を依頼すると後で修正申告が発生するケースがある

相続税申告において税理士の選び方がなぜ重要か、その別の理由が、もし相続税に強くない税理士に申告処理を委託すると、後で修正申告が発生するリスクがあるからです。 税理士が相続税申告やその実務に弱いと、申告書の作成にあまり時間や手間をかけてくれず、その結果、重大なミスを冒したまま、申告されてしまう可能性があります。 そうすると税務署でそのミスを見つけられてしまい、後で修正申告を強いられるばかりか、最悪の場合、申告が信頼できないと税務署に目を付けられて税務調査に入られてしまうかも知れません。 まさに踏んだり蹴ったりのできごとですよね。 税理士に対する料金を下手にケチると、相続税に強くない税理士と契約することになり、このようなリスクを招いてしまいます。 相続税申告に関しては、料金の低さより、まずは税理士の選び方を重視するようにしましょう。

まとめ:ある程度必要書類を用意して、早めに相続税に精通している税理士を探しておくのがポイント

繰り返し述べてきたように、相続税申告は税理士に極めて高度な知識・判断力と実務能力が要求される手続きです。 また相続人側も手続きを税理士に任せっきりでなく、本人も相続前にはきちんとした最低限の知識を身につけて、相続に対して適正な判断力を磨いておくべきでしょう。 そうすれば相続人として相続に必要な書類を早めに準備できるし、被相続人が生きている間に、相続税に精通している税理士を見つけて、書類を提供しながら色々問題点を相談できます。 それがひいては相続時に頻発している相続人間のトラブルを避ける防止策にもなるのです。 相続税申告における税理士費用や料金のことでお悩みではありませんか? 相続税申告で経験豊富な税理士をお探しなら、適正料金でサポートする当税理士法人まで一度お問い合わせください。

この事例に関連するコラム

税務調査対応・節税対策・税務リスクなど

税務課題のご相談、お問い合わせはお気軽にご連絡ください。

各分野で経験豊かな税理士が幅広い税務に対応いたします。