コラム

税務調査の期間② 税務調査は何年ごとに入られるのか?入られやすい業種はあるのか?

- 税務調査

1.運が良いだけ?何年間も税務調査が入らない会社や法人はあるのか?

通常、税務調査は個人事業者・法人といった商売を行っている者に対して実施されますが、同業者間でも「また税務調査が来た」という声の他に、「創業以来全く税務調査が来ない」という声も聞かれます。 また、「かつては3年に1度の頻度で来ていたのに、最近はいつ来ただろうかというくらいに来ていない」という声もあって、様々な意見を聞くのではないでしょうか。

2.何年間に平均何回、税務調査が入るものなのか?

まず、全体傾向として、事業者に実地調査に入る割合(実調率)は一貫して減少傾向を示しています。

(出典:国税庁「税務行政の現状と課題」平成30年1月24日4ページ)

減少の要因としては、個人事業者・法人の数の増加の割に、国税庁の職員(調査官)の定員が横ばい又は減少傾向にあり、これまでと同様の頻度で実地調査をすることが難しくなっていることがあります。 また、平成25年以降、税務調査手続の詳細が国税通則法において法定化され、事前通知から終了までの手続が厳格になったことにより、調査先1件当たりに調査官がかけるエネルギーが増加したことも要因のようです。 上記のデータでは、法人で3.2%(おしなべておよそ30年に1回)、個人事業者に至っては1.1%(同じく100年に1回)に過ぎません。 この実調率の中で、業種や規模によってメリハリをつけた調査先の選定を行っているとすれば、冒頭のような「創業以来全く税務調査が来ない」といった事業者が存在したとしても全く不思議ではないのです。 そうすると、 「確率的にはもう税務調査は来ないといって良いのではないか?それだったら多少記帳や決算が雑になっても良いだろうし、過少申告又は脱税傾向になってもそうそう実害はないのではないか?」 という考えを持つ事業者が出てくるかもしれません。 しかし、その考えは危険と言わなければなりません。 税務署としては、いつの時代も ・過少申告の可能性の大小 ・1件当たりの追徴税額が多く取れるか否か という視点から調査先を選定することに変わりはありません。 事業者の数の割に調査官の定員に余裕のあった時代には、上記の視点は持ちながらも、ローテーションとして数年(例えば3年)に一度の頻度で実地調査を行う人的資源が確保されていました。 しかし、国税庁の職員(調査官)の定員が横ばい又は減少傾向になると、このローテーションを維持することができなくなり、税務署を統括する国税庁・国税局においても、 ・過少申告の可能性の高いとみられる事業者には重点的に調査を行う ・過少申告の可能性の低いとみられる事業者には調査を見送るか簡易な接触で済ませる といったメリハリを利かせた調査方針を採らざるを得なくなりました。 つまり、以下の視点で過去の申告及び税務調査の内容を精査し、過少申告(脱税)のリスクをマッピング化した上で、限られた人的資源で優先的に調査対象とすべき事業者とそうでない事業者を仕分けしているのです。 ・課税所得が安定的に発生しているか ・過去に重大な指摘を受けているか(例えば重加算税の認定があるか否か) ・過少申告が多い業界か ・収益発生のプロセスに透明性があるか また、最近は、資金の海外への移動に着目した資料情報の収集活用や租税条約に基づく情報交換制度の積極的な活用などによって客観的な証拠の把握に努めており、これを基に深度ある調査に取り組もうとしています。 こうした資料情報の収集状況によって、これまで調査対象先に挙がらなかった事業者を選定し、論点(例えば海外取引)を絞って調査を行うといった例もあります。 このように、これまでのローテーションを重視した接触からの脱却が図られており、過少申告(脱税)のリスクの高い(追徴税額が発生する可能性の高い)調査先に絞った接触がなされることで、いざ調査が来るということになれば、「それだけ過少申告の根拠となる証拠があらかじめ入手されているかもしれない」という覚悟が必要な時代になってきているのです。

3.税務調査回数が多い業界、業種はあるのか?

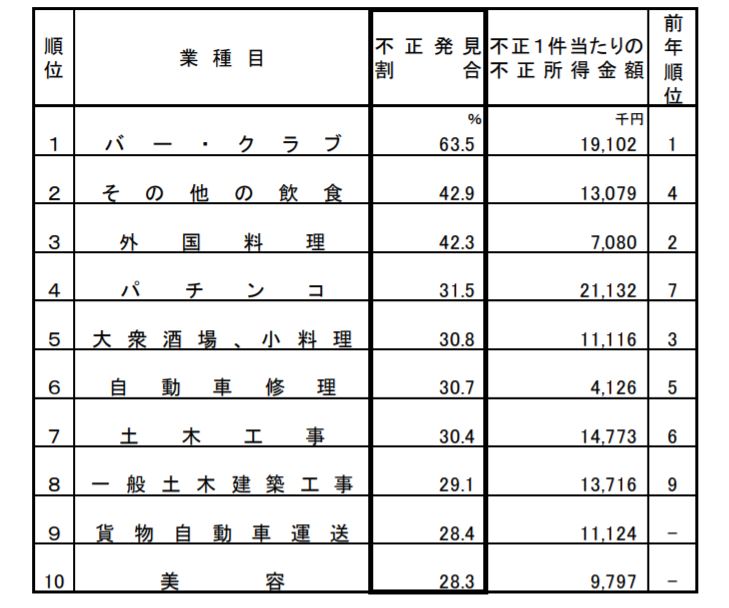

上記は、法人に限った「不正発見割合」の高い業種のベスト10です。 これまでに見たように、メリハリのある調査先の選定という視点においては、過少申告、とりわけ意図的な不正計算が多く識別されやすい業種に属する事業者に対して、重点的に人的資源が投入されると考えるのが自然です。 これら業種に属する事業者の中にも適正申告に努めている方は多くいらっしゃいますが、これら業種の業界的な特徴としては、 ・現金商売の傾向が強い ・取引慣行が確立していない ・スタッフの管理が行き届かないことが多い といったことが挙げられ、結果として不正計算が多く識別されるようです。 また、業界の特徴のみならず、最近のトピックスに応じた税務調査が企画されることがあり、例えば ・海外からのインバウンド需要が旺盛であるはず ・需要喚起の政策によって潤っているはず なのに、所得水準が従前と変わらないといった状況があれば、そのような業種・地域に絞って、国税局の人的資源を借りながら一斉に調査に着手するといった例もあります。

4.申告ミス、脱税が発覚した場合の調査期間

税務署は毎事業年度ごとに税務調査に臨場するのではなく、1回に数年度分をまとめて調査対象期間に指定して通知することが通常です。 そして、その期間は、後述するイレギュラーなことがない限り3年度分であることが一般的です。 平成23年の国税通則法の改正によって、職権としては5年度分を調査対象とすることができるようになりましたが、調査官の調査に割くことができる人的リソースの兼ね合いもあって、高額・悪質な所得隠しがないことを前提に、改正前の3年度分を対象としているケースが多いようです。 しかし、実際の調査において、過去3年度分を遡って同様の過少申告内容が識別されるといった事象が発生すれば、現在の法令どおり、追加で(4~)5年度分まで指定されるケースもあります。 更に、その過少申告内容が悪質な所得隠し、すなわち「偽りその他不正の行為」が識別された場合には、税務署は、法令上7年度分に遡って税額を増額改定できる権限があり、調査対象期間も最高7年まで伸長することになります。 このように考えると、税務調査の対象期間は、最低期間の3年から最長期間の7年まで幅のあるものであり、それは、 ・自社の申告内容を税務署が調査に先立ってどのように評価しているか ・実地調査によって現実に過少申告が発見され、過去に遡っても同様の指摘が予期されるか に依拠していることがわかります。

5.申告ミス、脱税が発覚した場合の対応策

申告ミスや脱税が発覚した場合には、 ❶ 本来納めるはずであった法人税・所得税などの「本税」 ❷ 当初の申告期限から結果的に納付が遅延したことによる「延滞税」 ❸ ペナルティとしての「過少申告(無申告)加算税」 が課され、特に❸については、それが悪質、具体的には「仮装・隠ぺい」といった意図的なものである場合には、「過少申告(無申告)加算税」に代えて高率の「重加算税」が課されることになります。 しかし、実地調査によって調査官から指摘を受けた項目をそのまま修正申告しなければならないものでもありません。 納税者としても、そういった申告をせざるを得なかった事情があるかもしれませんし、いわゆる「見解の相違」であるだけで、悪質と評価される誹りを受けることに納得できない場合もあるでしょう。 調査官から指摘を受けた場合で、自らがした当初申告の方がむしろ正しい(調査官の見解が誤っている)という場合には、まずは反論をすることを試みましょう。 もちろん、感情的に伝えるのではなく、冷静に根拠を示しながら行うことを心掛けましょう。 調査官の言うことを唯々諾々と承るのではなく、適切な反論をすることによって、最終的な修正申告要請内容が削減されることも期待できるからです。 そして、調査官による指摘内容が、自らが犯したミスや不正による場合には、無駄な抵抗はせず修正申告に応じるのが結果的には吉になることが多いです。 無駄な抵抗をしているうちに、 ・この納税者は調査に非協力である ・この納税者は「仮装・隠ぺい」を行おうとしている と評価されて、 ・調査対象期間が最高7年間に伸長される ・取引先に対する調査(いわゆる「反面調査」)を行われることで自社の信用を無くす ・過少申告加算税(10%~15%)から重加算税(35%~40%)に切り替えられる ことになり、納税者にとって良いことはありません。

6.リスクを回避するために早めに税理士に相談すべき!

税務署が事業者に接触する確率は減少傾向であっても、いざ調査対象先となれば、これまでよりもよりシビアなものになることをご説明しました。 そうすると、たとえ実調率が低いといっても、いつかは税務調査が来るかもしれないという危機感を持ちながら日々の記帳・決算を正確かつ適時に行うべきでしょうし、たとえ不正計算を行っていなくとも、事業を行っている期間が長期になるほど、最終的に調査先に選定される確率は少しずつ上昇することになります。 とはいえ、税務調査で要求される会計資料は、日常的に経理業務に専従している者であれば馴染みがあっても、それ専門に人的資源を割くことができない中小企業において、調査官の欲する会計資料を瞬時に想起するのは難しいかもしれません。 また、税務調査は既に提出した税務申告内容の確からしさを事後的に検証するために実施されるものですので、表面的に税務申告と整合性のある資料を取り揃えていても調査官の意図に応えることはできません。 日常的に経理業務に専従できないような人的資源の限られる中小企業においては、調査官の欲する証拠資料はどれなのか、またその証拠資料の要求レベルを瞬時に想起することが難しいのが現実ではないでしょうか。 このような場合に、税務調査の経験が豊富で、かつ、自社の業態に精通している税理士の存在は、調査官及び納税者である事業者の調査時のストレスを低減させ、早期かつ穏便な税務調査の終結に導くことが期待されます。 同時に、税務調査の段階に至ってから税理士に関与を依頼するのではなく、自社がある程度の規模に成長し、自らの手で記帳・決算を行うことが困難になってきたタイミングで継続的に顧問税理士を迎えて指導を仰ぐ方が賢明であり、それが来るべき税務調査における安心を生むことになるのです。 ジー・エフ税理士法人では、税務調査時における国税OB税理士による税務署への事前確認、国税当局の視点を取り入れたサポートなどを行っています。 国税OB税理士をお探しの方、一般的なご相談などお気軽にコチラまでお問い合わせください!

この事例に関連するコラム

税務調査対応・節税対策・税務リスクなど

税務課題のご相談、お問い合わせはお気軽にご連絡ください。

各分野で経験豊かな税理士が幅広い税務に対応いたします。